مفهومی پرکاربرد در تحلیل تکنیکال به نام واگرایی

واگراییها یکی از مفاهیم معاملاتی مورد علاقه تریدرها (معاملهگران) هستند زیرا در صورت ترکیب با سایر ابزارها و مفاهیم مالی، سیگنالهای تجاری کیفیت بالایی را ارائه میدهند. واگرایی و همگرایی دو مفهوم بسیار مهم و کاربردی در انواع تحلیلها به شمار میروند و در این مطلب قصد داریم به طور خاص در مورد واگرایی در تحلیل تکنیکال صحبت کنیم.

تعریف واگرایی به زبان ساده

بیایید با واضحترین پرسش شروع کنیم و واگرایی را به زبان ساده توضیح دهیم و از دلایل اهمیت واگرایی در تحلیل تکنیکال پرده برداریم. به واقع واگرایی تغییرات بازار سرمایه را در بورس نشان میدهد و بیشتر زمانی اتفاق میافتد که تریدرهای بازار بورس در گام نهایی دچار تردید شده و سهم روند قبلی خود را تغییر دهد و برخلاف آن حرکت کند.

هنگامی که واگرایی در بازار بورس اتفاق میافتد با درصد بسیار بالایی میتوان به آن تکیه کرد. این در حالی است که واگرایی در تحلیل تکنیکال معتبرترین نوع واگرایی در همه تحلیلها به شمار میرود. واگرایی زمانی رخ میدهد که قیمت دارایی در جهت مخالف یک شاخص فنی مانند نوسانساز یا برخلاف سایر دادهها در حال حرکت است. واگرایی به تریدرها هشدار میدهد که ممکن است روند فعلی قیمت تضعیف، و در برخی موارد منجر به تغییر جهت قیمت شود.

یکی از اندیکاتورهای کلیدی برای پیدا کردن واگرایی اندیکاتور MACD است. اگر با مکدی آشنایی ندارید میتوانید به پستِ آموزش اندیکاتور مکدی به زبان ساده مراجعه کنید.

انواع واگرایی را بهتر بشناسید

در دنیای بورس، دو نوع واگرایی وجود دارد؛ واگرایی مثبت و واگرایی منفی. واگرایی مثبت نشان میدهد که حرکت افزایشی قیمت دارایی امکان پذیر است. واگرایی منفی اما نشان میدهد که حرکت نزولی قیمت دارایی امکان پذیر است.

اما اگر بخواهیم دقیقتر به واگرایی در تحلیل تکنیکال بپردازیم، به سه نوع واگرایی معمولی، واگرایی مخفی و واگرایی زمانی خواهیم رسید که هر کدام از آنها دو نوع مثبت و منفی تقسیم میشوند (به غیر از واگرایی زمانی که به دو نوع معمولی و هوشمند تقسیم میشود).

واگرایی معمولی در تحلیل تکنیکال (Regular Divergence)

واگرایی معمولی عمدتا در انتهای یک روند (Trend) به وجود میآید و زمانی اتفاق میافتد که قیمت یک سهم با اندیکاتور دو جهت مختلف از یکدیگر را نشان دهند. پس از مشاهده واگرایی معمولی که نشان از بازگشت قیمت سهم را دارد، روند قیمت سهم متوقف شده و تمایل به حرکت خلاف آن را پیدا میکند. این نوع واگرایی در بازار بورس که با عبارت RD نشان داده میشود به دو نوع مثبت و منفی طبقهبندی میشود.

واگرایی معمولی مثبت یا +RD

واگرایی معمولی مثبت نشان از نزدیک شدن قیمت سهم به خط حمایت است و از طرف دیگر قدرت زیاد خریداران و تضعیف قدرت فروشندگان را به تصویر میکشد. در این واگرایی قیمت سهم و اندیکاتور از دو کف تشکیل میشوند؛ که در نمودار قیمتْ کف اول بالاتر از کف دوم و در نمودار اندیکاتورْ کف اول پایینتر از کف دوم قرار گرفتهاند. با این اوصاف اندیکاتور توانایی ایجاد کف جدید را نخواهد داشت.

واگرایی معمولی منفی یا -RD

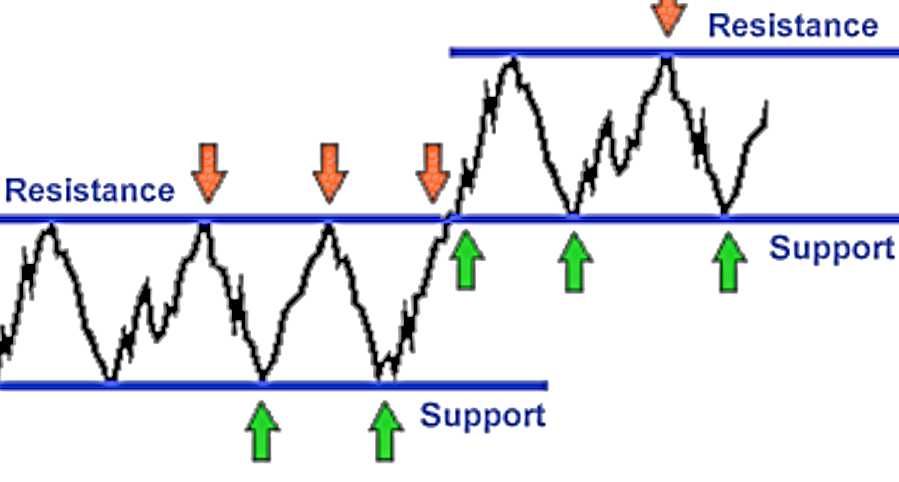

واگرایی معمولی منفی در تحلیل تکنیکال – برخلاف نوع مثبت آن – در میان دو سقف قیمتی تشکیل میشود و نشان از به پایان رسیدن قیمت به خط مقاومت است. این نوع واگرایی نشان از قدرت فزاینده فروشندگان و تضعیف قدرت خریدران دارد.

در نمودار قیمت چنین واگرایی، سقف اول پایینتر از سقف دوم است و در نمودار اندیکاتور ْ سقف اول بالاتر از سقف دوم است؛ یعنی اندیکاتور دیگر توانان به وجود آوردن سقف جدید را ندارد.

واگرایی مخفی در تحلیل تکنیکال (Hidden Divergence)

در این نوع واگرایی، در حالی که نمودار قیمت توانایی تشکیل سقف یا کف جدید را نشان نمیدهد، نمودار اندیکاتور توانسته سقف یا کف جدیدی را تشکیل دهد. این نوع واگرایی در تحلیل تکنیکال (HD) هم به دو نوع مثبت و منفی طبقهبندی میشود.

واگرایی مخفی مثبت یا +HD

این نوع واگرایی در بین دو کف قیمتی در تحلیل تکنیکال ایجاد میشود و زمانی رخ میدهد که نمودار اندیکاتورْ کف اول بالاتر از کف دوم قرار بگیرد و در نمودار قیمتْ کف اول پایینتر از کف دوم باشد. واگرایی مخفی مثبت به افزایش قدرت خریداران و کاهش قدرت فروشندگان دلالت دارد.

واگرایی مخفی منفی یا -HD

این نوع واگرایی در بین دو سقف قیمتی در تحلیل تکنیکال ایجاد میشود و زمانی رخ میدهد که نمودار اندیکاتورْ سقف اول پایینتر از سقف دوم قرار بگیرد و در نمودار قیمتْ سقف اول بالاتر از سقف دوم باشد. واگرایی مثبت به افزایش قدرت فروشندگان و کاهش قدرت خریداران دلالت دارد.

واگرایی زمانی در تحلیل تکنیکال (Temporal Divergence)

هرگاه بین قیمت و زمان تضاد وجود داشته باشد، واگرایی زمانی رخ میدهد. این نوع واگرایی در بورس، در یک تِرَند اصلاحی به دست میآید و زمانی به وقوع میپیوندد که روند اصلاحی نمودار قیمت نسبت به روند قبلی ضعف داشته باشد. برای استفاده بهتر از استراتژی واگرایی زمانی میبایست خرید خود را زمانی که قدرت خریداران به بیشترین میزان خود رسیده انجاد داد و برای فروش زمانی که قدرت فروشندگان به بیشترین حد خود رسیده اقدام کرد.

واگرایی زمانی بر خلاف دو واگرایی قبلی به دو واگرایی زمانی معمولی و واگرایی زمانی هوشمند طبقهبندی میشود که بر شرح ذیل میباشند.

واگرایی زمانی معمولی (Regular Temporal Divergence)

این نوع واگرایی زمانی رخ میدهد که تعداد کندلهای روند اصلاحیِ جدید بیشتر از تعداد کندلهای روند اصلاحی پیشین باشد. هنگامی که واگرایی زمانی معمولی رخ دهد، در واقع قدرت خریداران افزایش یافته و از طرفی قدرت فروشندگان در روند اصلاحی به پایینترین حد خود رسیده است.

واگرایی زمانی هوشمند (Smart Temporal Divergence)

این نوع واگرایی زمانی رخ میدهد که تعداد کندلهای روند اصلاحی جدید کمتر از تعداد کندلهای روند اصلاحی پیشین باشد. به بیان سادهتر، روند اصلاحی در بورس – با واگرایی زمانی هوشمند – در مدت زمان کمتری رخ داده است.

واگرایی در مقابل همگرایی

همگرایی درست نقطه مقابل واگرایی در تحلیل تکنیکال است و زمانی اتفاق میافتد که قیمت دارایی با یک شاخص در جهت همدیگر قرار بگیرند. معاملهگران فنی بیشتر به واگرایی به عنوان سیگنالی برای معامله علاقه دارند، در حالی که عدم همگرایی فرصتی برای آربیتراژ است.

جمعبندی

دانستن تک تک مفاهیمی که در این مطلب به آنها اشاره کردیم، برای هر تریدر از نان شب هم واجبتر است؛ اگر قصد دارید به دنیای سرمایهگذاری وارد شوید از همین حالا به دنبال آموزش واگرایی باشید. اندیکاتورهای مشهور زیر از بهترین اندیکاتورها برای واگرایی هستند:

- Relative Strength Index (RSI)

- Commodity Channel Index (CCI)

- Moving Average Convergence Divergence (MACD)

- Money Flow Index (MFI)

مفهوم واگرایی ممکن است روی کاغذ آسان باشد، اما هنگامی که صحبت از حجم معاملات سنگین شود، خواهید دید که تصمیمگیری برای نقطع ورود یا خروج از معامله آن چنان هم آسان نیست.